有机硅行业概况

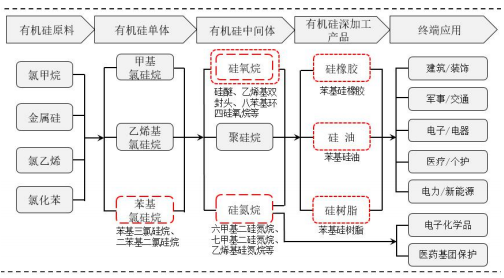

有机硅材料的应用领域随着数量和品种的持续增长而不断拓宽,与国防现代化、国民经济发展以及人民生活水平关系也愈发紧密,已逐步成为国计民生中的一个重要产业。根据有机硅材料的生产流程,其产业链分为有机硅原料、有机硅单体、有机硅中间体和有机硅深加工产品四个环节。有机硅产品的种类繁多,品种约 5000余种,主要为根据不同用途研发的有机硅深加工产品,上游有机硅原料、有机硅单体和有机硅中间体的品种规格相对较少。

(1)有机硅原料

有机硅原料主要用于有机硅单体合成,主要为金属硅粉、氯甲烷、氯化苯、氯乙烯等以及铜、锌等催化剂。

(2)有机硅单体

有机硅单体是指硅原子上除含有有机基团外,还直接或间接连接有活性基团的低分子有机硅化合物。其中,氯硅烷单体是制备有机硅深加工产品(硅橡胶、硅油、硅树脂)的基础原料,也是有机硅工业的基础与核心原料。甲基氯硅烷的用量占 90%以上,其次为苯基氯硅烷、乙烯基氯硅烷等新型特种有机硅单体。

(3)有机硅中间体

有机硅中间体主要以有机硅单体为原料,通过有机合成方式得到的分子结构和分子量确定的有机硅化合物。有机硅中间体主要作为合成原料或功能性助剂用于有机硅深加工产品,能够有效改善下游有机硅深加工产品的加工性能、力学性能、光学性能、老化性能、表面性能等。根据有机硅中间体结构可分为硅氧烷、硅氮烷、聚硅烷等。有机硅中间体根据基团的差异可分为甲基中间体、乙烯基中间体和苯基中间体等。甲基中间体主要用于合成硅橡胶、硅油、硅树脂等有机硅深加工产品,常见的甲基中间体包括 D3、D4、D5等。乙烯基中间体可以有效改善有机硅材料的耐热老化性和高温抗压缩性,如乙烯基双封头等。苯基中间体具有较好的耐高低温、耐候性、耐辐射等性能,如八苯基环四硅氧烷、甲基苯基混合环体等。

(4)有机硅深加工产品

目前,有机硅深加工产品主要包括硅橡胶、硅油、硅树脂等,主要由聚硅氧烷通过进一步加工制取。同时,可以通过引入乙烯基、苯基基团,进一步制取乙烯基、苯基有机硅深加工产品。硅橡胶、硅油、硅树脂等有机硅深加工产品的应用领域较为广泛,主要为汽车、电子工业、建筑、新能源、电力、个人护理、医疗卫生、航空航天、制药等行业,常见的终端产品包括密封件、橡胶管、密封胶、电线电缆包裹物、封装胶、防震材料、医疗护理、洗护用品、消泡剂、润滑油、柔软剂、缓冲阻尼液、绝缘漆、防腐涂料等。

①硅橡胶

硅橡胶是聚硅氧烷主要的下游深加工产品,其成分主要由线型聚硅氧烷(硅橡胶生胶)、补强剂、结构化控制剂、催化剂、改性添加剂等组成。硅橡胶具有良好的耐高低温、耐候性、耐臭氧、抗电弧、电气绝缘性、高透气性以及生理惰性等。硅橡胶的终端产品包括车用油管、安全气囊、婴儿奶嘴、芯片封装胶、高端模具、医用软管、氧气面罩等。硅橡胶按其硫化温度,可分为高温硫化硅橡胶及室温硫化硅橡胶;按产品形态及混配方式可分为混炼硅橡胶及液体硅橡胶;按基团可分为甲基硅橡胶、乙烯基硅橡胶、苯基硅橡胶等。甲基硅橡胶是硅橡胶的主要产品,生产工艺成熟,具有绝缘、稳定、阻燃等特性。苯基硅橡胶对原料纯度及聚合工艺要求较为苛刻,合成技术难度较高,导致苯基硅橡胶生产规模较小、价格昂贵。苯基硅橡胶是硅橡胶的高端品种,除了具有一般硅橡胶的特性外,还具有更优异的耐高低温、耐候性、耐辐射、阻燃等性能,是现代工业不可缺少的高端新材料,广泛应用于航空航天、电子电气、LED 等国防军工和新兴产业领域。

②硅油

硅油是指室温下保持液体状态的线型聚硅氧烷产品。硅油无毒、无臭、无腐蚀性、不易燃烧,具有良好的耐热性、电绝缘性、耐候性、疏水性、生理惰性、较小的表面张力、较低的黏温系数、较高的抗压缩性等特性,其品种繁多,应用广泛。硅油的终端产品包括消泡剂、护肤化妆品、洗护用品、润滑油、织物柔软剂、塑料添加剂、表面处理剂等。甲基硅油具有稳定、耐高低温、憎水等特性。苯基硅油是甲基硅油中部分甲基基团被苯基基团取代后的产物,具有更优异的耐高低温、耐辐射和润滑性能。按苯基硅油产品结构,主要有耐高温苯基硅油、乙烯基封端苯基硅油、苯基含氢硅油、羟基封端苯基硅油等,在航空航天、船舶汽车、电子电器、纺织、医疗卫生等众多领域应用前景广泛。

③硅树脂

硅树脂是指具有高度交联结构的热固性聚硅氧烷产品,通常由甲基三氯硅烷、二甲基二氯硅烷、苯基三氯硅烷、二苯基二氯硅烷等原料经过先水解后缩聚而成。硅树脂具有良好的耐热性及耐候性,并兼具优良的电绝缘性、耐化学药品性、憎水性及阻燃性,还可通过改性获得其他性能。在硅树脂分子中引入苯基基团,不仅可以提高硅树脂的耐高温和耐辐射性能,而且可以大幅度提高硅树脂的折射率,以高折射率的硅树脂作为 LED 封装材料,可以改变全反射临界角,提高器件的取光效率。

综上,有机硅行业是以有机硅单体作为基础向整个产业链下游延伸的行业,其中甲基氯硅烷为主要的单体品类,使用量占比在 90%以上,其次为苯基氯硅烷、乙烯基氯硅烷等新型特种有机硅单体;有机硅行业中下游以单体合成有机硅中间体,以聚硅氧烷作为合成下游有机硅深加工产品的核心反应物,随着终端应用需求对有机硅三大合成材料硅橡胶、硅油和硅树脂提出各种物化指标要求,在合成上述有机硅深加工产品时,加入功能性助剂已必不可少,例如硅氮烷系列充分利用-Si-N-Si-等分子链结构的特质性能,实现对合成材料的改性。因此,有机硅产业链的主线是“甲基氯硅烷—聚硅氧烷—有机硅深加工产品”,也是大型有机硅生产企业布局自身产品矩阵的依据;苯基氯硅烷、乙烯基氯硅烷以其差异化功能逐渐被广泛应用于中间体合成;有机硅功能性助剂在有机硅下游各系列应用材料合成中也成为了不可或缺的关键改性材料,随着有机硅材料应用需求的不断增加而持续发展;部分功能性助剂还可以直接应用于半导体电子材料、医药合成反应等新兴领域。

行业发展情况

(1)全球行业发展情况

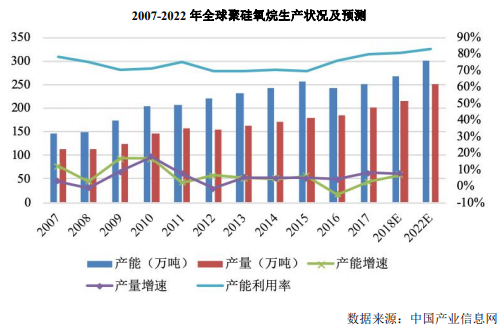

20 世纪 40 年代起,随着有机硅化学的发展,全球有机硅行业开始逐步形成,时至今日,世界有机硅工业已发展成为 5000 余种品类的重要化工新材料产业。近年来,全球有机硅主要新增产能集中在中国。2013 年至 2017 年,全球聚硅氧烷产量从 162 万吨增涨至 200 万吨,年均复合增长率为 5.8%。

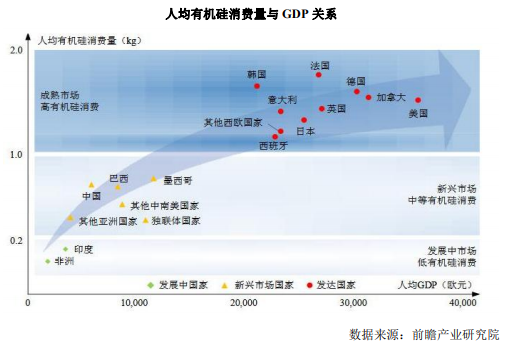

2017 年,全球聚硅氧烷产能约 250 万吨/年,产量约 200 万吨,由于 2017年部分聚硅氧烷生产企业未能正常生产,全球有机硅市场呈现出供不应求的局面。2018 年,全球聚硅氧烷产量约 210 万吨,同比增长约 5.0%,增量主要来自中国2。目前,世界主要的聚硅氧烷生产集中在中国、德国、美国、日本、英国等国家,生产商主要有陶氏杜邦、德国瓦克、蓝星集团、日本信越集团、美国迈图集团及新安股份等十余家公司。有机硅下游应用领域较为广泛,其消费量与 GDP 呈正比关系。目前,根据市场成熟度,发达国家的人均有机硅年消费量已接近 2kg,而新兴市场的人均有机硅年消费量仅在 0.2-1kg 左右3。未来,随着经济发展,中国、巴西、墨西哥、印度等国家对于有机硅消费增长存在较大的潜力。

根据《中国化工新材料产业发展报告(2018)》的分析报告,预计 2021 年全球有机硅市场产品(主要原料为聚硅氧烷)需求量约为 304.6 万吨,年均增长率约为 5.6%。其中,全球硅橡胶市场受建筑、汽车、高铁行业的发展驱动,需求量约为 181.8 万吨,年均增速约为 6.0%;全球硅油市场由于化妆品、医药等行业的需求,需求量约为 111.1 万吨,年均增速约为 3.2%;全球硅树脂市场的需求量约为 11.6 万吨,年均增速约为 3.2%,主要应用于建筑、汽车、电力电器、LED等领域。

(2)我国行业发展情况

①我国有机硅工业发展情况

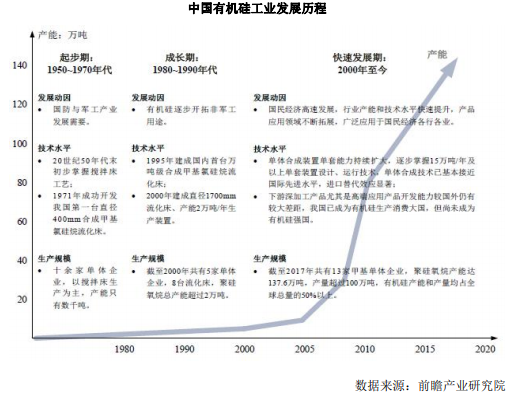

我国的有机硅工业起步于 20 世纪 50 年代,直到 20 世纪 80 年代末,我国有机硅工业仍发展缓慢,表现为规模较小且分散的行业特征。20 世纪 90 年代开始,我国的甲基氯硅烷合成技术经历了从搅拌床到流化床,装置规模由百吨级发展到十万吨级的发展历程。进入 21 世纪以来,随着科研水平的不断提升以及上下游市场的迅速壮大,我国有机硅工业在规模、技术上取得了令人瞩目的成就,建成了从基础原材料、有机硅单体、中间体到各类终端产品的全产业链生产体系。

②我国有机硅供需情况

随着中国经济的快速发展及有机硅材料的广泛应用,有机硅国际巨头将中国市场作为必争之地,陶氏杜邦、德国瓦克、美国迈图集团等巨头纷纷将生产基地向中国转移。2015 年,中国聚硅氧烷产能超过全球总量的一半,产量和消费量约占全球总量的 40%,年销售额超过 400 亿元,中国已成为全球最大的有机硅生产国和消费国。

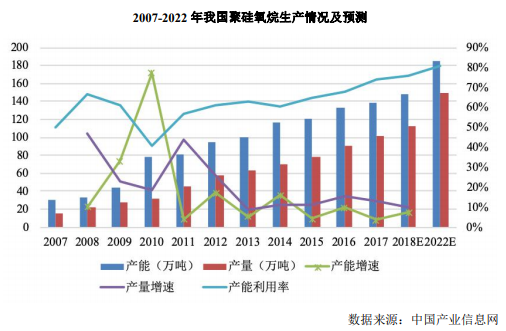

2007 年至 2017 年,我国聚硅氧烷产能以及产量的年均复合增长率分别为16.45%、21.14%4。截至 2017 年底,国内甲基单体生产企业 13 家,聚硅氧烷总产能 137.6 万吨/年,总产量约 102.1 万吨。

在有机硅消费方面,随着有机硅产量的稳步增加,我国聚硅氧烷的消费缺口逐步缩小。随着我国电子、电器、纺织产品的大量出口和国内建筑、汽车、电力、医疗等行业的稳定发展,使得我国有机硅产品的需求量保持较快的增长。2008年至 2017 年,我国聚硅氧烷表观消费量年均复合增长率为 12.18%,2017 年,我国聚硅氧烷表观消费量约为 97.2 万吨,同比增长 16.27%;2018 年,我国聚硅氧烷表观消费量约为 104.4 万吨,同比增长 7.4%。随着“一带一路”等国家战略的稳健实施,我国聚硅氧烷消费量增速将保持平稳,预计 2022 年,我国聚硅氧烷的表观消费量约为 144 万吨。

行业竞争情况

1、行业竞争格局和市场化程度

①有机硅行业整体市场竞争情况

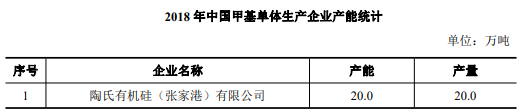

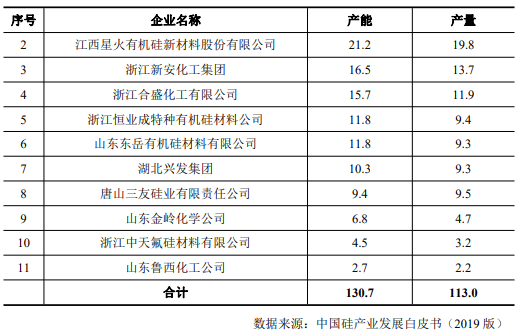

目前,全球有机硅市场形成了五大全球化公司,分别为陶氏杜邦、美国迈图集团、德国瓦克、蓝星集团及日本信越集团。2017 年,我国主要的有机硅甲基单体生产企业 13 家,合计产能 137.6 万吨/年,总产量约 102.1 万吨;2018 年,我国主要的有机硅甲基单体生产企业 11 家,合计产能 130.7 万吨/年,总产量约 113.0 万吨,其中陶氏有机硅(张家港)有机硅有限公司、蓝星星火、新安股份、合盛硅业、恒业成及东岳硅材的合计产能占国内总产能的 74.2%,产能集中度较高。

我国有机硅行业市场竞争也呈现分化局面,上游有机硅单体和有机硅中间体产能呈现部分产品产能过剩局面,市场竞争较为激烈,产业集中度较高。2016年 7 月以来,受供给侧结构性改革以及环保督查力度加大等因素影响,过剩产能得以逐步消化。下游有机硅深加工企业普遍规模不大、产业集中度较低,常规型、通用型产品竞争较激烈,但高附加值产品仍具备较好的发展空间。

②发行人产品竞争格局

目前,全球有机硅行业的发展具有以下游产品开发为中心带动上游单体合成的特点,呈现上游单体集中生产、下游分散深加工的特点。公司是六甲基二硅氮烷、乙烯基双封头等有机硅功能性助剂的生产企业,受功能性助剂种类繁多、产品市场规模小等特点影响,功能性助剂生产企业呈现同类产品生产企业较少、规模较小的特点;部分功能性助剂由于技术含量较高、市场供应有限、替代性较小等因素影响,呈现附加值高、毛利率高的特点。

行业利润水平

有机硅行业上游原材料主要为金属硅、甲醇等,生产耗用能源主要为电力、蒸汽,上游生产成本主要为直接材料成本和能源成本。近年来,由于化工产品价格及人工成本提升,安全环保监督趋严,有机硅上游原材料生产成本持续增加,导致原材料价格上涨并向下传导。2016 年 7 月以来,我国有机硅原料及单体的价格呈现上升趋势。2018 年第四季度,由于前期有机硅产品价格快速上涨引起的下游需求增速减缓及有机硅单体生产企业高开工率等原因,有机硅单体及DMC 等产品价格快速回落;2019 年,有机硅市场保持稳定,供需相对平衡,价格趋势基本稳定。受此影响,部分有机硅原料及单体的价格呈现下降后企稳的趋势。

有机硅下游行业分布广泛,涵盖了建筑、汽车、电子电气、新能源、医疗卫生、军工等众多工业和民用领域,虽然建筑、汽车等个别行业的需求出现了波动,但单个或几个下游行业的需求量变化对有机硅企业利润水平的影响相对较小。

有机硅深加工产品的工业应用领域主要为汽车、电子工业、建筑、新能源、电力、个人护理、航空航天等行业,制药行业主要用于抗生素及心脑血管、肿瘤、艾滋病治疗药物的合成。

(1)有机硅材料工业应用

目前,我国有机硅材料主要应用在汽车、电子工业、建筑、新能源、电力、个人护理、航空航天、纺织、机械、化工、皮革造纸等行业,由于这些下游应用行业非常分散,单个下游行业的波动对有机硅行业的影响相对较小。

①汽车行业

由于有机硅材料良好的耐高温性、耐油性及抗老化性,其被应用于汽车发动机油底壳、变速箱、汽车电子、汽车灯具、车体焊缝、车桥等部位,据统计,有机硅在汽车中的平均使用量约为 2-3 千克/车。根据工信部数据显示,2017 年我国汽车产销分别完成 2,901.5 万辆和 2,887.9万辆,同比分别增长 3.2%和 3%;2018 年我国汽车工业总体运行平稳,我国汽车产销分别完成 2,780.9 万辆和 2,808.1 万辆,同比分别下降 4.2%和 2.8%;2019年我国汽车产销分别完成 2,572.1 万辆和 2,576.9 万辆,同比分别下降 7.5%和8.2%。

随着全球能源日趋紧张、环境恶化问题日益严重,节能减排的大背景使得新能源汽车成为全球汽车行业的发展方向,新能源汽车组件需使用大量的液体硅橡胶进行封装,使用量超过 20 千克/车 12,进一步扩大了有机硅材料的需求。2016 年,全球新能源汽车市场继续保持高速增长态势,年度销量合计约 77.4万辆,较 2015 年增长了 40%,其占全球汽车市场总份额约 0.85%。中国仍是世界上新能源汽车销售量最大的国家,占全球新能源汽车市场份额的 45.3%。根据工信部数据显示,2017 年我国新能源汽车产销分别为 79.4 万辆和 77.7 万辆,同比分别增长 53.8%和 53.3%;2018 年我国新能源汽车产销分别为 127 万辆和 125.6万辆,同比分别增长 59.9%和 61.7%。《“十三五”国家战略性新兴产业发展规划》明确提出,要推动新能源汽车与智能电网、智能驾驶、智慧交通等融合发展,推进燃料电池汽车产业化。2017年 4 月工信部、发改委和科技部联合印发《汽车产业中长期发展规划》,明确新能源汽车发展由培育期进入成长期,提出“到 2020 年,新能源汽车年产销达到200 万辆,到 2025 年,新能源汽车占汽车产销 20%以上”。

②电子工业

在电子工业领域,有机硅材料的良好特性起到了重要作用,其绝缘性、抗湿能力、耐候性、化学稳定性可以密封、保护极为敏感的电路、半导体及设备,使其免遭热量、污染及意外的损坏。2017 年,我国生产手机 19 亿部,比上年增长 1.6%;生产微型计算机 30,678万台,比上年增长 6.8%;生产彩色电视机 17,233 万台,比上年增长 1.6%;生产电子元件 44,071 亿只,比上年增长 17.8%;生产集成电路 1,565 亿块,比上年增长 18.2%。2015 年至 2017 年,我国电子电器产销量保持稳定的增长趋势。2018 年,我国电子电器行业总体平稳,生产手机产量同比下降 4.1%;生产微型计算机产量同比下降 1.0%;生产电子元件产量同比增长 12.0%;生产集成电路产量同比增长 9.7%。2019 年上半年,我国通信设备制造业增加值同比增长 9.6%,其中手机产量同比下降 6.9%;计算机制造业增加值同比增长 3.1%,其中微型计算机产量同比增长 5.8%;电子元件及电子专用材料制造业增加值同比增长 14.1%,其中电子元件产量同比下降 24.9%;电子器件制造业增加值同比增长 8.3%,其中集成电路产量同比下降 2.5%。

有机硅材料在 LED(发光二极管)封装中也起到了重要作用。在 LED 封装过程中,封装材料一方面可以固定和保护芯片免受环境温度和湿度影响、外界机械振动、冲击力的作用而产生破损造成组件参数的变化;另一方面降低 LED 芯片与空气折射率的差距以增加光效,并及时有效的将内部产生的热量排出。随着LED 亮度和功率要求的不断提高,其对封装材料的性能提出了更高的要求。有机硅材料具有耐冷热冲击、耐黄变、高折射率、低吸湿率等优点,是大功率 LED封装的理想材料。

目前,LED 有机硅封装材料已由低折射率的甲基型封装材料向高折射率的苯基型封装材料快速发展。有机硅材料的折射率一般只有 1.4 左右,这与发光芯片的折射率(约 2.2)差别较大。LED 封装材料通常是在有机硅分子侧链中引入苯基以提高折射率,苯基含量的增加,使得材料的折射率呈线性增加。据中国光学光电子行业协会统计,2017 年度,全国 LED 显示应用行业市场总体销售规模为 428 亿元,较 2016 年增长 28%。随着 LED 下游应用市场需求的不断扩大,得益于我国人力、原材料的成本优势以及政策支持,我国已成为世界最大的 LED 器件封装生产基地,LED 有机硅封装材料将保持 20%的增速。除 LED 封装以外,芯片粘接剂、封装胶、壳体密封胶等有机硅封装材料还被用于半导体封装。

③建筑业

在建筑行业,有机硅被作为一大类的建筑材料,包括有机硅密封胶、胶粘剂和涂料,使建筑耐用、舒适和节能。其中,有机硅密封胶主要用作接缝的密封材料,用于门窗、建筑屋顶等部位密封;有机硅胶粘剂主要用作装饰面板、保温材料、防腐隔离层等结构粘接;有机硅涂料主要用作建筑表面防护,增强其耐候性能。作为我国国民经济支柱产业,自 2009 年以来,我国建筑业增加值占国内生产总值比例保持在 6.5%以上。2018 年,全国建筑企业完成建筑业总产值235,085.53 亿元,同比增长 9.88%;完成竣工产值 120,786.22 亿元,同比增长3.42%;签订合同总额 494,409.05 亿元,同比增长 12.49%;完成房屋施工面积140.89 亿平方米,同比增长 6.96%。住建部印发的《建筑业发展“十三五”规划》明确了建筑业 2016-2020 年的发展主要目标,其中包括以完成全社会固定资产投资建设任务为基础,全国建筑业总产值年均增长 7%,建筑业增加值年均增长 5.5%,以及到 2020 年,城镇绿色建筑占新建建筑比重达到 50%。据统计,全球建筑业市场有机硅价值在 2015年为 57.48 亿美元,预计到 2022 年将达到 77.39 亿美元,复合年增长率为 4.3%。

④新能源

有机硅材料因良好的密封性、电绝缘性、耐候性等特点,在新能源太阳能电池组件封装中被广泛使用。作为光伏组件的核心,太阳能电池组在长期室外环境下的性能可靠性主要决定于组件的封装,对太阳能电池片进行保护性密封和封装属于关键性技术。据统计,1MW 光伏组件需要 2,000-3,000 支 300ml 的硅胶制品。2018 年,全球新增并网光伏装机容量 94.3GW(1GW=1,000MW),预计 2022年,全球新增装机容量将达到 144.99GW,累计装机容量将达到 1,044.94GW。2018年,我国新增光伏装机容量 44.26GW,同比增长 34%;截至 2018 年末,我国光伏装机容量已达到 174.45GW,其中集中式电站 123.84GW,分布式电站50.61GW。随着光伏平价上网的临近以及光伏行业落后产能加速淘汰,未来我国光伏终端装机规模将保持持续发展。除太阳能光伏产业外,有机硅深加工产品在核电领域被用作防辐射涂料,在风电领域被用作直驱电机密封,以上领域均具有较好的发展前景。

⑤电力

由于有机硅材料在疏水性、绝缘性、稳定性等方面的良好表现,相较传统陶瓷、塑料材料拥有更高的可靠性和功能性,在输配电领域其常被用于电线电缆、高压绝缘体、断路器、电涌放电器的绝缘保护。随着全球电线电缆市场的日趋成熟,国际电线电缆制造业增速逐渐放缓。在国家政策支持下,我国高压、超高压电线电缆产品国产化率逐步提高,在部分产品领域实现了对国外进口产品的替代。2017 年,我国电线电缆市场规模达到12,274.35 亿元,出口额为 1,493.17 亿元10。“十三五”期间,我国配电网建设预计总投资为 1.7 万亿元,年均投资额 3,400 亿元。2020 年,高压配电网线长度达到 101 万千米,中压配电网线长度达到 404 万千米。

⑥个人护理

有机硅材料中的硅油在个人护理行业中被广泛应用。由于其良好的润滑性、憎水性等性能,硅油可用于洗护发产品、护肤品、化妆品等产品的生产。2016年,我国洗护发产品的市场规模约 414 亿元;2017 年,我国护肤品市场规模为1,135 亿元;同年,我国化妆品市场规模为 2,514 亿元11。

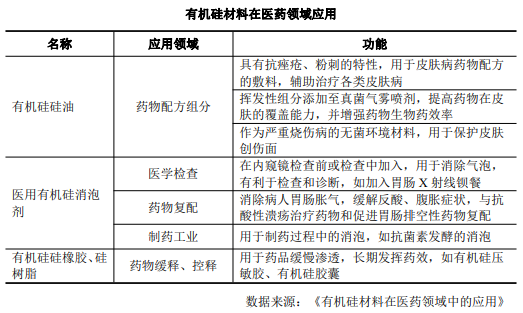

(2)医药行业

近年来,有机硅助剂在药物合成中的应用愈来愈普遍,不仅限于在药物合成中作为一类有效的保护试剂应用,还可成为一类有效的中间体合成试剂,广泛用于长分子链合成药物中。常用的有机硅保护剂有三甲基氯硅烷、三甲基碘硅烷、六甲基二硅氮烷等,通过有机硅保护剂可对药物结构中含有羟基、羧基、不饱和键、氨基、羰基及其他官能团进行保护从而完成药物合成。

有机硅材料由于生物相容性好、无皮肤致敏性、生理惰性、抗凝血、无毒、抗氧化、对气体溶液具独特渗透性、物化性能稳定等优点,其在传统医药领域也有较为广泛的应用。

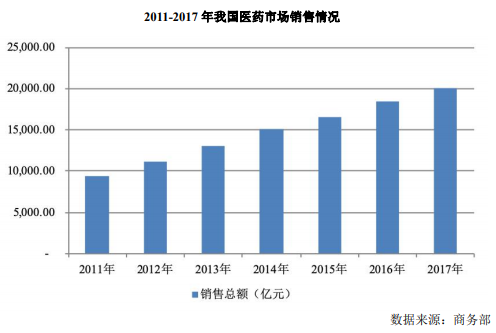

除医药领域外,医用硅橡胶作为长期植入和短期接触型医用材料被广泛适用于医疗器械领域,其中,短期接触型医疗器械包括人体导液管、喉管、输液管,长期植入型医疗产品包括人工关节、面部植入体、人工乳房等。受经济水平增长、人口老龄化程度加剧、医疗卫生水平提高、疾病种类增多等多种因素的影响,我国医药市场规模将持续稳定增长。2017 年,我国药品流通市场销售规模稳步增长,增速略有回落,全国七大类医药商品销售总额为20,016 亿元,同比增长 8.4%。我国医药商品销售品类以西药类药物为主,销售额占七大类药品销售总额的比例为 73.20%。

2016 年 11 月,工信部、国家发改委、科学技术部等六部委联合发布《医药工业发展规划指南》,其对我国医药制药行业“十三五”期间发展目标提出了明确方向:增强产业创新能力、提高质量安全水平、提升供应保障能力、推动绿色改造升级等;对于生物药、化学药、中药、医疗器械等重点领域的发展提出了明确要求。

未来,随着我国经济水平以及人均收入水平的提高、人口老龄化的加速、城镇化进程的加快以及社会保障体系的完善,我国医药行业将继续保持稳定的增长。

声明:化学加刊发或者转载此文只是出于传递、分享更多信息之目的,并不意味认同其观点或证实其描述。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。 电话:18676881059,邮箱:gongjian@huaxuejia.cn