1 引言

无论是企业创立时的业务,还是后续每一次拓展,在赛道选择上民企都必须完全由自己判断。相比起来,绝大部分国企最初成立时都是承担着国家的意志和使命,并不需要自己选择。而同为民企的荣盛、恒力、恒逸、桐昆等,企业的扩张基本全都是从涤纶长丝出发的后向一体化,虽然发展也非常快,但主要是由于石化行业本身的容量就非常大,企业很少有拓展赛道的动作。所以新和成能发展到如今的规模,赛道选择能力可以说是国内化工企业中最为优秀之一。

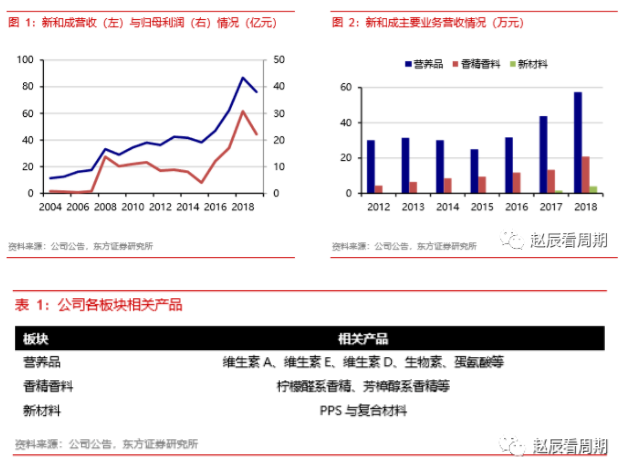

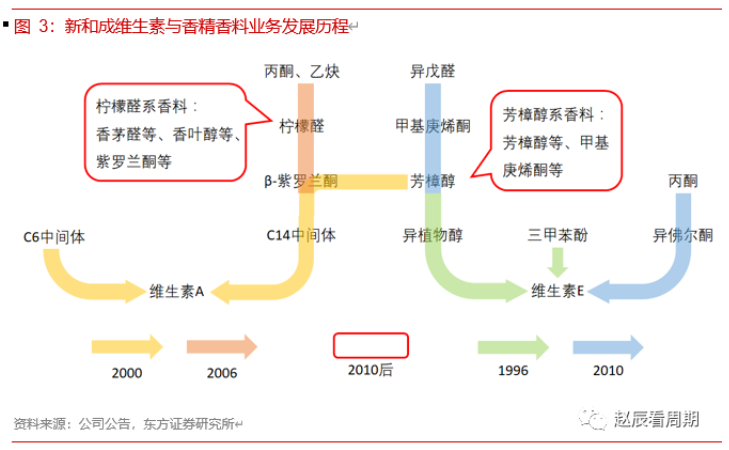

我们认为新和成的发展大致可以分为五个节点,第一个节点是1996年上市公司前身实现VE工业化生产;第二是股份公司成立后从VE侧链中间体芳樟醇拓展到VA工业化生产;第三是成功开发柠檬醛生产工艺,实现VA关键原料自给,并由此拓展出香精香料板块;第四是实现聚苯硫醚(PPS)工业化生产,并在上下游分别与闰土股份与帝斯曼形成合作;第五是近期开始投资资产较重的大体量营养品蛋氨酸和发酵法维生素。

2 核心竞争力分析

新和成能从一家乡办企业成长到如今的规模,必然具有很强的竞争力。我们总结认为其竞争力可以分为两项:一是选择赛道的能力;二是在精细化工上开发落地并不断提升的能力。简单来说,新和成的过人之处就是选择和努力,人们常说选择比努力重要,而当企业既擅于选择又非常努力时,其成长的速度就会非常快。

2.1 赛道布局能力

在企业发展中选择赛道的要求很高,不仅要了解自身,还要判断市场前景,更要敢于承担失败的后果。所以企业能够经常做出正确的选择实际是一项非常高级的能力,而新和成恰恰是其中的佼佼者。

新和成与国内许多化工大型企业相比有一个很大的不同点,就是新和成是一家民企。无论是企业创立时的业务,还是后续每一次拓展,在赛道选择上民企都必须完全由自己判断。相比起来,绝大部分国企最初成立时都是承担着国家的意志和使命,并不需要自己选择。而同为民企的荣盛、恒力、恒逸、桐昆等,企业的扩张基本全都是从涤纶长丝出发的后向一体化,虽然发展也非常快,但主要是由于石化行业本身的容量就非常大,企业很少有拓展赛道的动作。所以新和成能发展到如今的规模,赛道选择能力可以说是国内化工企业中最为优秀之一。

我们认为新和成的发展大致可以分为五个节点,第一个节点是1996年上市公司前身实现VE工业化生产;第二是股份公司成立后从VE侧链中间体芳樟醇拓展到VA工业化生产;第三是成功开发柠檬醛生产工艺,实现VA关键原料自给,并由此拓展出香精香料板块;第四是实现聚苯硫醚(PPS)工业化生产,并在上下游分别与闰土股份与帝斯曼形成合作;第五是近期开始投资资产较重的大体量营养品蛋氨酸和发酵法维生素。

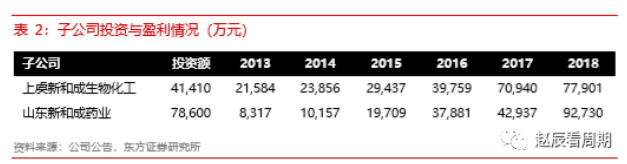

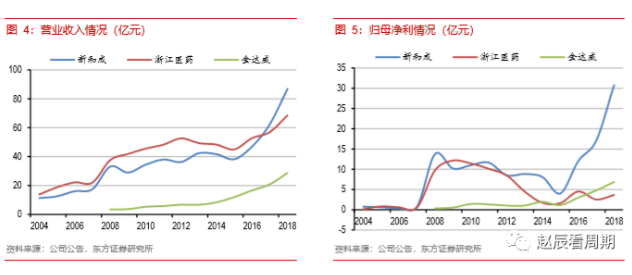

前三个阶段成功构成了新和成目前最为重要的营养品和香精香料两大板块,2018年收入与毛利的占比分别达到90%和95%。从这两个板块的发展历程可以看出新和成特别擅于寻找关键点,集中力量突破后,在大幅降低成本的同时更拓展出新的赛道,VA和柠檬醛系与芳樟醇系香料都是由此产生。如果公司不做出这些赛道的拓展,即使VE经历了几轮扩张,收入体量也很难超过30亿元,而18年公司营养品与香精香料收入则达到了78亿元。同时这些拓展也带来了非常丰厚的回报,上虞新和成生物化工与山东新和成药业两个子公司主要承担了VA、柠檬醛和香料的生产,新和成对这两家子公司的投资额合计12亿元,通过不断自身造血扩张,18年两家子公司贡献的净利润合计就达到17亿元。新和成拓展的业务能实现如此高的投资回报很重要的因素在于这些产品都具有较好的市场前景、较高的进入壁垒和较大的成本挖潜空间,我们认为这三点也是新和成选择赛道的核心指标。

2.1 赛道布局能力

选择好赛道后,关键就是能够在工业上落地,而新和成的工艺开发和工程化能力已经得到了充分证明。新和成的发展其实一直在实现进口替代,产品壁垒都非常高,所有的工艺包都只能靠自己摸索与开发。在大家都摸着石头过河的情况下,新和成在VE与VA产业链中多个重要中间体的合成工艺上都领先于国内同行获得突破,甚至在柠檬醛上国内至今还没有第二家企业实现工业化,这些里程碑也成为新和成与国内同行逐渐拉开差距的关键胜负手。

精细化工上工艺开发能力决定了0到1的突破,工程优化能力则是1到100提升的关键,而新和成在这方面的能力也特别强。以近几年公司主攻的PPS为例,2014年公司PPS一期产能就基本投产,但初期生产情况并不顺利。而新和成依靠自身的工程化能力,不断发现和解决问题,并在18年投产了二期项目。19年上半年新材料板块收入已经超过3亿元,接近18年全年水平,毛利率也达到27%,全年有望为公司贡献几千万盈利。

除了上述已经被普遍认可的能力以外,我们认为市场对新和成能力认识还不够充分之处在于PPS与蛋氨酸成功工业化后对其能力圈扩大的意义。从化工角度看,维生素与香精香料主要都是千吨级装置,属于典型精细化工合成,核心是反应收率;PPS关键步骤是高分子聚合,核心是产品指标;蛋氨酸类似MDI,主要是多步小分子反应,核心是大化工控制。可以说这三种产品分属化工三条科技树,在三条领域都获得突破对于任何一家企业来说都属于非常大的挑战,而新和成却都获得了较大的成果。我们认为新和成近几年在化工核心能力上的积累已经达到比较高的水平,这对于未来新产品管线开发具有很大的帮助作用,因此新和成有望继续保持国内顶级精细化工企业的地位。

3 现有产品分析

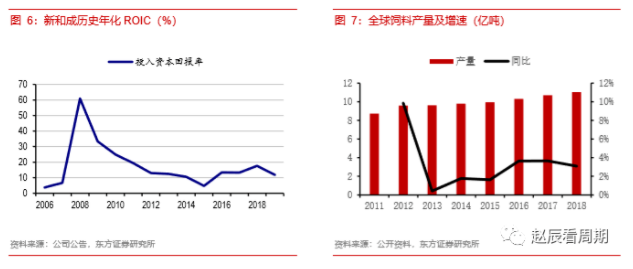

在06年公司打通柠檬醛路线以后,除了个别年份,新和成的ROIC都维持在10%以上,这明显高于化工行业的平均水平,可见新和成产品的技术壁垒和其自身的成本优势是其长期维持高投资回报率的核心。对于新和成这样以高壁垒产品为目标的创新型公司来说,企业能力在不断进步,ROIC中枢理论上是有望持续提升的。而且新和成主营产品营养品和香精香料的终端主要是人类的食用和药用需求,特点是增长比较稳定,而且在下游中成本占比较小,下游对价格的敏感度很低。因此即使发生阶段性供过于求,只要行业格局没有重大变化,需求还在持续增长,行业盈利都会回升。新和成到如今的规模,产品的丰富度已经大为提升,每个产品的格局和壁垒也都相对独立,很难再发生06年或15年那样一两个产品景气不佳就导致整体业绩较差的情况。我们分析认为新和成几大主要产品的格局有望维持或改善,成本也有进一步下降空间,整体ROIC仍将保持在10%以上的水平。

3.1 VA盈利有望维持

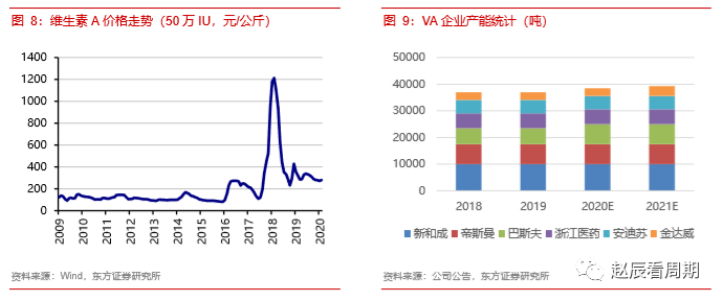

VA全球年需求量目前在2.5万吨左右,由于单价较高,所以市场规模也达到大几十亿。2017年底由于巴斯夫柠檬酸产能意外停产,导致VA原料供给短缺,短期价格暴涨。之后随着巴斯夫供给恢复,VA价格开始回落,但仍停留在比较高的位置。目前VA(50万IU/g)价格在300元/公斤左右,相比09-15年期间的上涨了约150元/公斤,我们测算VA价格上涨给新和成带来的年化利润增量接近10亿元。16年以来VA的价格一直较好,很重要的动力之一是海外企业装置连续发生事故。虽然装置事故属于短期催化剂,但可以发现VA价格的中枢比前期确实发生了明显的提升。我们认为这一方面是市场开始广泛认识到海外老旧装置具有较大不确定性,给予VA一定的风险溢价;另一方面是VA的行业格局非常好,使价格更容易稳定在较高的水平。

我们认为VA良好的行业格局主要依赖两个方面,首先是核心中间体柠檬醛寡头程度非常高。柠檬醛是合成VA绕不开的关键中间体,而目前全球生产柠檬醛的只有巴斯夫、新和成与可乐丽三家企业,其中新和成基本完全自用,市场上柠檬醛的供应主要来自巴斯夫。对于下游需要外购柠檬醛的VA企业来说,决定扩产最重要的因素是能否获得可靠的原料供应,所以多年来VA行业一直没有新企业进入,而且即使价格大幅上涨,供给弹性也非常小。

除了柠檬醛供应限制外,从柠檬醛出发生产VA的壁垒也很高。全球生产VA的只有六家企业,按照国内VA销售仅次于新和成的金达威报表披露,其11-15年VA的平均毛利率高达40%,16-18年更是不断提升,甚至超过了80%。而金达威原料从β-紫罗兰酮(柠檬醛与丙酮发生缩合反应后的产品)出发,成本端相对于新和成和巴斯夫等一体化企业来说并没有优势,如果VA的壁垒完全建立在柠檬醛上,那金达威等企业就没有理由获得如此高的盈利。正是这两道壁垒的存在,使得VA一直保持较好的盈利,同时香精香料板块中占主要的柠檬醛系和芳樟醇系产品也受益类似的逻辑,盈利能力出现了比较明显的提升。

维生素在下游饲料等应用中成本占比非常低,VA价格也已经被市场充分接受,因此只要目前的格局不发生变化,预计VA的高价格应当能够继续维持。我们认为未来破坏VA格局的关键点是柠檬醛技术垄断被打破,如果市场上出现新的柠檬醛供应商,就很有可能促使新玩家进入VA行业,届时行业盈利将会大幅下滑。目前国内确实有一些企业计划进入柠檬醛行业,如浙江医药子公司来益生物已经在建3000吨柠檬醛产能。但我们认为柠檬醛毕竟是技术壁垒非常高的产品,还需要跟踪装置的开工情况,而且浙江医药作为VA高盈利的既得利益者,主动破坏行业格局的可能性很小。如果是新玩家进入柠檬醛-VA行业,那从柠檬醛装置建设、稳定生产到VA扩产,对应的时间周期预计也会很长,从目前来看只能作为一个潜在风险点。

3.2 VE与蛋氨酸盈利有望提升

VE和蛋氨酸分别是新和成收入规模最大和近几年投入最大的两个品种,目前VE和蛋氨酸的盈利都处于偏低的水平,但我们认为未来这两块业务都有好转的可能性。

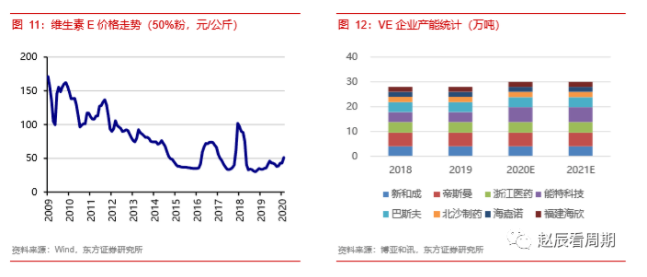

3.2.1 VE行业格局改善

VE与蛋氨酸的价格走势有一定相似性,都是在08年经历了高点之后开始持续下行。从需求端看,VE、蛋氨酸与VA的增速并没有太大区别,但价格趋势差别却非常大,我们认为主要原因在于行业格局的不同。VE是维生素中市场体量最大的品种,全球年消费量约7万吨,其分子结构由主环(三甲氢醌)和侧链(异植物醇)组成。虽然壁垒比较高,但从新和成报表可以看出,08年之前国内VE企业的盈利并不好。主要原因是国内企业在90年代就突破了VE与异植物醇的合成工艺,当时企业也比较多,导致竞争非常激烈,产业链主要的利润都被主环原料的供应商所赚取。经历多年的盘整,直到08年安迪苏退出,VE价格才出现大幅反转。虽然10年前后新和成开发出异佛尔酮路线,打破了海外对主环原料的垄断,使自身成本下降,但由于08-11年VE行业盈利过高,又吸引了大量新的投资者,导致12年开始VE价格进入下行通道。更加雪上加霜的是13年起湖北能特科技实现了成本更低的主环生产工艺,并大量外销,相当于为VE战场上的企业提供了更加廉价的弹药,使15年VE价格甚至跌破了08年之前的低迷期。可以说VE价格下跌是持续有新企业进入行业,且成本在技术革新推动下不断下降的结果。

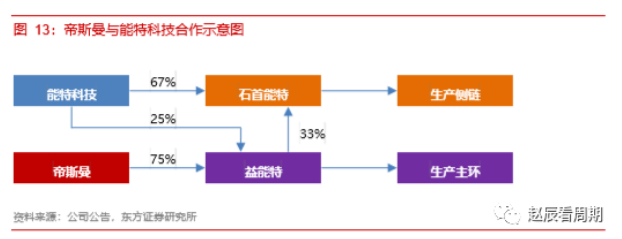

然而VE不太良好的格局在近期迎来了重大变化,行业中近几年扮演革命力量的能特科技与海外老牌龙头帝斯曼通过成立新公司(益能特),能特注入资产,帝斯曼出资收购股权的形式实现了合作。从最终的结果看,能特科技将75%的主环产能权益与25%的侧链产能权益以10.66亿的对价出售给帝斯曼,未来VE产品基本由帝斯曼负责销售,整个产业链的利润由两家企业平分。我们认为帝斯曼愿意入股能特的资产,说明能特的VE新路线确实具有非常强的成本竞争力。而促使这桩交易发生的动力在于2017年底帝斯曼收购了独家为能特提供侧链特种原料(法尼烯)的巴西Amyris。帝斯曼控制了原料和销售环节,并参股了生产环节,实际上已经控制了能特新路线VE的发展,市场份额也大幅提升。在这样的背景下,我们认为帝斯曼作为掌握最低成本路线,并拥有最大存量产能的企业,更合理的策略是维护合理的VE价格,并获取更多的增量市场。而自18年底以来,VE价格确实在持续回升,报价已经从30元/公斤上涨到超过50元/公斤。按照新和成约28000吨年销量,VE每上涨5元/公斤的盈利弹性达到1亿元。

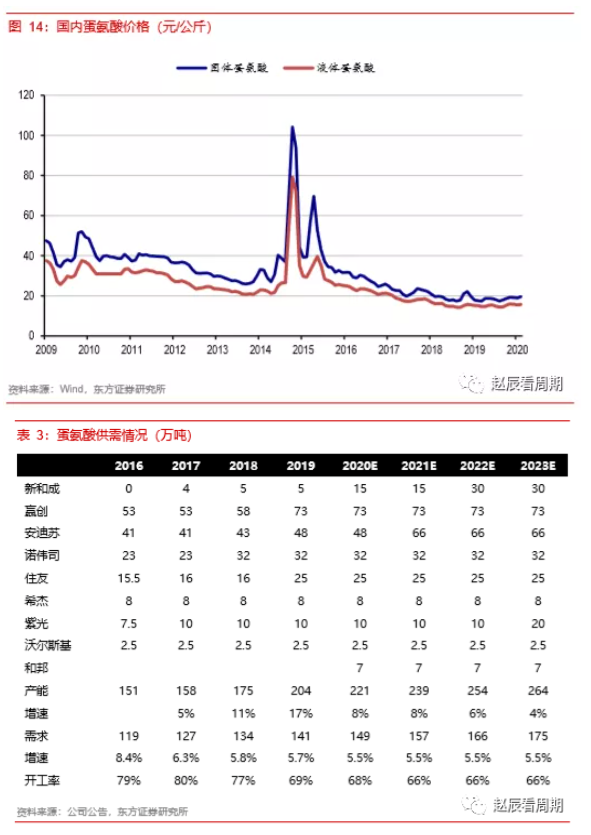

3.2.2 蛋氨酸触底反弹

蛋氨酸是规模非常大的营养品,年消费量已达到约130万吨,是VE的近20倍。然而蛋氨酸却是最晚打破进口垄断的产品,国内第一家企业重庆紫光到14年底才实现工业生产,新合成是17年开始生产。与许多高壁垒产品类似,蛋氨酸完全打破垄断前盈利一直非常好,16年安迪苏的净利率还高达20%,按约2万元/吨的投资强度测算,当时的ROA超过25%。但是16年开始价格就持续下行,目前价格已经达到了历史最低水平,行业龙头的盈利能力大幅下滑,中流企业也放弃了扩产计划(诺伟司19年4月宣布放弃美国的12万吨扩产计划),可以说行业已经基本触及底部。

从供需平衡表看,19年是供给增速非常高的一年,名义产能增速高达18%,业内最强的两家企业赢创和安迪苏均有产能扩张。但是从20年起,我们预计全球产能增速将大幅下降,按照现有规划20-23年四年累计产能扩张共60万吨,复合增速6.7%,与历史需求增速相当。而且供给增量都是新建工厂,还有负荷提升过程,且紫光三期10万吨与和邦7万吨还有一定不确定性,我们预计全球供需平衡表将逐渐好转。对于国内来说,今年开启了针对原产于新加坡、马来西亚和日本的进口蛋氨酸的反倾销调查,如果审查通过,这三个地区生产的蛋氨酸,合计约11万吨产品,预计将难以进入国内市场,这将进一步缓解国内蛋氨酸的竞争态势。

除了行业的改善,我们认为新和成自身也有很大的优化空间。根据新和成披露,19年上半年其5万吨蛋氨酸装置已经能够产生效益,而19H1固体蛋氨酸均价为16元/公斤,考虑合理的费用率,我们认为新和成当时的蛋氨酸生产成本应当不会超过14元/公斤。而等二期25万吨产能达产后,我们测算仅单吨折旧就有望下降约0.75元/公斤,而且二期中还有15万吨为液体蛋氨酸产能,液体蛋氨酸的单位毛利比固体更高,因此我们预计新和成的蛋氨酸毛利率将稳步提升。

4 未来发展展望

目前新和成比较重要的投资项目分别是黑龙江发酵项目、山东蛋氨酸项目、山东1.1万吨营养品与0.9万吨精细化学品项目,合计的规划投资额超过百亿,这些项目构成了新和成未来增长最主要的动力。新和成在蛋氨酸项目上已经取得突破,后续的工作就是扩大规模、降低成本和占领市场。而黑龙江发酵项目、山东1.1万吨营养品与0.9万吨精细化学品项目则将为公司创造新的长期成长点,其意义更为重大。

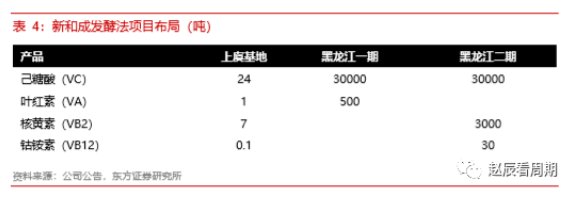

4.1 技术与产品系列完善

我们认为上述项目的短期价值主要有两点,一是补足了新和成维生素合成工艺的不足,二是完善了新和成现在相对简单的产品结构。维生素除了化学合成法,还有一个很重要的来源就是发酵法, VB2、VB12和VC主要就是以发酵法生产,VA发酵法产品价格也比合成法更高。而新和成之前只掌握了化学合成法,在发酵法上有很大缺失,这次黑龙江项目可以说是对公司维生素生产工艺的一次重要补足,相当于为公司开辟了非常宽阔的新赛道。虽然切入发酵法难度不小,但是我们认为新和成已经作了充足的准备。与公司过去的发展模式类似,新和成在投建黑龙江大项目之前已经在上虞提前开展中等规模的生产,对研发部门开发的工艺进行了验证,因此我们认为新和成发酵法项目顺利达产的概率很大。

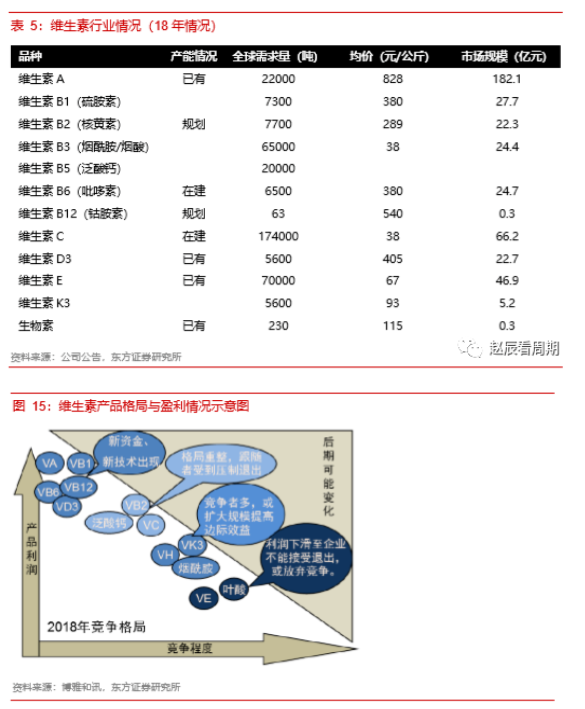

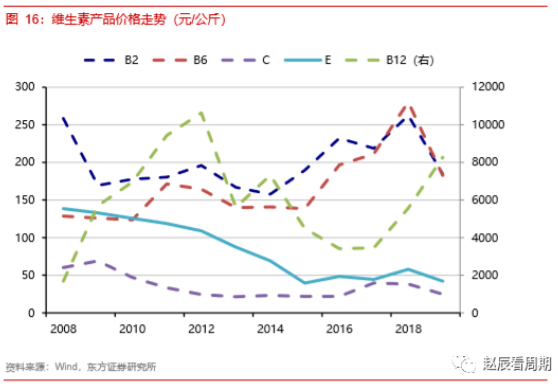

目前新和成在维生素板块主要就依赖维生素A和维生素E,而维生素B类则完全没有涉足。从产品的行业格局和盈利性看,历史上对新和成贡献极大的VE已经逐渐褪去了光环,尽管我们认为未来VE行业格局将有所改善,但盈利中枢大概率也只是小幅回升,很难重现08-09年的辉煌。而VB2、VB6、VB12等产品在维生素中一直是比较好的品种,过去几年的价格走势明显好于VE,我们认为这些产品的ROIC应当不低于新和成的历史正常水平。假设这些项目约百亿投资,能够维持10%的ROIC,则项目达产后新和成的年化盈利中枢有望提升10亿左右。

4.2 向下游产业发展

我们认为这些项目对新和成发展的长期价值在于完善了维生素产品布局后,获得了向下游饲料预混料行业进军的可能性。预混料是将多种维生素与其他添加剂调配出的混合物,将预混料再加到更大量的配合饲料中就能用于喂养动物。虽然预混料在饲料中的占比较小,但是却是养殖产品质量的关键因素,所以品质稳定可靠是养殖与饲料行业对预混料的核心诉求。预混料除了为饲料和养殖业提升产品品质以外,还能帮助降低成本。对于饲料和养殖企业来说,预混料用量少成分多,每种成分的供应商业都不同,如果自己购买原料调配就会形成较高的采购与成本。因此我们认为这两块就是预混料在产业链中的价值所在。

新和成在营养品行业最重要的对标公司是帝斯曼,而帝斯曼不仅是全球最大的维生素生产商,更是全球最大的饲料预混料供应商,拥有多达46家预混料生产工厂,帝斯曼的维生素产能主要也是为自己的预混料业务服务。我们认为帝斯曼预混料业务成功的重要原因之一就是其自身拥有种类齐全的维生素产能,这使帝斯曼获得了更为稳定的供应能力,对于下游具有很强的吸引力。虽然新和成目前还没有向预混料发展的明确规划,但我们认为这轮新产能投资完成后,在维生素的产能丰富度上将非常接近帝斯曼,一旦新和成开始进入预混料行业,有望表现出很强的竞争力。

预混料作为饲料产业非常重要和具有价值的环节,究竟能够为发企业带来多少利益,就成为投资者最为关心的问题。单独预混料企业的经营数据很少,我们选取了最新在港交所申请上市的马来西亚预混料企业Ritamix作为参考。Ritamix公司19年收入约在2.1亿人民币,是马来西亚本土第三大的预混料供应商,其收入62%来自饲料添加剂和预混料的经销业务,其余则是购买各种维生素制作预混料后以自主品牌形式出售的生产业务。虽然Ritamix不在国内,但其规模中等,对于中国的体量来说可以算是区域性的中大型企业,我们认为其经营情况可以代表预混料行业的一般情况。从公司披露的营业数据可以发现分销业务的收入与毛利率非常稳定,18年毛利率略有提升是由于公司在VA与VE上涨前准备了较多的库存,获得了库存收益。分销业务的利润可以理解为与客户建立稳定合作关系后,为客户节省采购管理费用所产生的价值。而生产业务的毛利率明显高于经销业务,超出经销业务的部分可以理解为是以维生素生产预混料步骤产生的价值。按照Ritamix公司平均30%左右的毛利和8%左右的费用率来测算,如果从销售维生素转向销售预混料,则每1亿元维生素产品可以多产生2300万元以上的净利润(25%所得税率)。同时Ritamix的总资产回报率在15%左右,按照50%的负债率测算ROE可以达到30%,明显高于化工行业的一般水平。

依据Ritamix披露的维生素预混料分项数据可以看出,销售价格的波动幅度明显小于维生素原料的价格波动。在18年VA与VE分别同比上涨83%和27%的情况下,公司销售价格只有小幅上涨。而到19年VA与VE分别下跌41%和27%,公司销售价格也没有下跌。可见下游客户对预混料的价格敏感度很低,以稳定为主。对于生产商来说,只要能够稳定维生素的成本,就可以获得比较稳定的利润。因此我们认为如果新和成未来成功发展预混料业务,虽然盈利的价格弹性会有所下降,但ROE中枢将有比较明显的提升。

参考资料

[1]微信公众号东方看化工(ID:gh_b8f38d071d7c),化工龙头价值分析系列之七-新和成

声明:化学加刊发或者转载此文只是出于传递、分享更多信息之目的,并不意味认同其观点或证实其描述。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。 电话:18676881059,邮箱:gongjian@huaxuejia.cn